您现在的位置是:首页 > 资讯资讯

国金证券“满额发行”落地!募资58亿 这一地方国资43亿捧场 跻身

linx 2024-11-13 11:38:08 资讯 已有3人查阅

导读近日,国金证券定增结果出炉。 国金证券发布定增发行结果相关公告,本次定增发行股份数量为7亿股,发行价格为8.31元/股,募集资金总额为58.17 亿元,基本实现定增股票满额发行。 分析人士认为,近年来监管部门一直倡导、鼓励券商行业做大做强。...

近日,国金证券定增结果出炉。

国金证券发布定增发行结果相关公告,本次定增发行股份数量为7亿股,发行价格为8.31元/股,募集资金总额为58.17 亿元,基本实现定增股票“满额发行”。

分析人士认为,近年来监管部门一直倡导、鼓励券商行业做大做强。通过此次定增,国金证券作为民营券商将能更好地借助包括成都产业资本等股东的资源禀赋、社会资源,提高抗风险能力。

国金证券58亿元定增落地

4月29日晚间,国金证券披露定增报告书,累计募资58.17亿元,发行完成后,成都国资将成为国金证券的第二大股东。

具体来看,国金证券本次共发行7亿新股,发行价为8.31元/股,累计募资58.17亿元,完成拟募资额(60亿元)的97%,扣除手续费0.52亿元后,国金证券净募资57.65亿元。

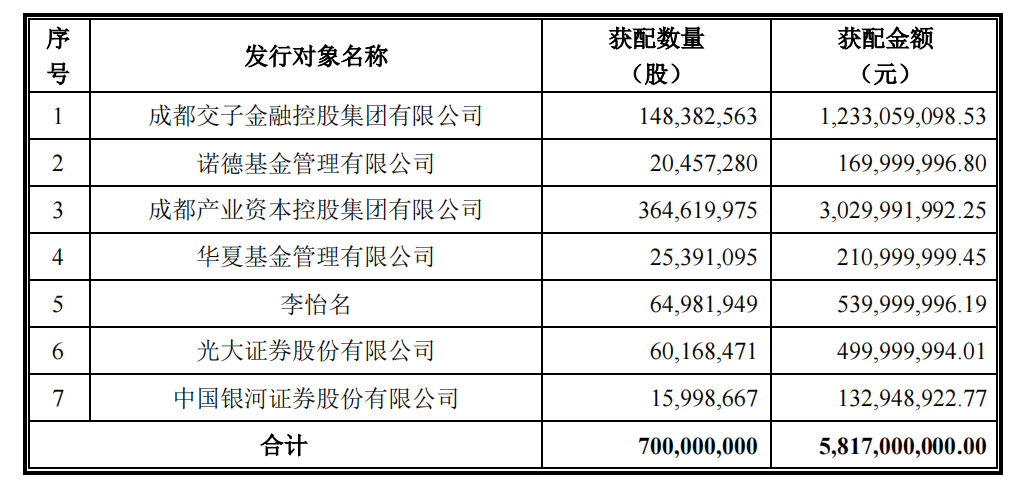

国金证券较高的定增完成度,主要由于地方国资的大手笔增持。定增报告书显示,此次共有7名投资者获配股份,其中成都产业资本控股集团有限公司(下称成都产控)获配3.65亿股,成都交子金融控股集团有限公司(下称交子金控)获配1.48亿股,二者的获配金额分别为30.3亿元和12.33亿元,锁定期均为3年。

成都产控、交子金控均为成都国资及四川国资旗下企业,二者本次合计增持5.13亿股国金证券股份,累计耗资42.63亿元。

具体来看,根据天眼查信息,成都产控70.12%股权由成都产业投资集团有限公司持有,29.88%股份由四川发展资产管理有限公司持有,均为成都市国资委或四川省财政厅旗下企业。

另据公开信息显示,交子金控是在成都市委、市政府为整合地方金融资源、提升地方金融机构竞争力的背景下,于2008年10月31日正式挂牌成立的成都市市属大型国有企业。目前,集团旗下拥有10家全资子公司,6家控股子公司,14家参股公司和2家合伙企业,为成都银行、锦泰财产保险等8家公司第一大股东;为成都农村商业银行、西南联合产权交易所等5家公司第二大股东;参股万和证券等公司。天眼查信息显示,交子金控由成都市国资委全资持有。

此外,诺德基金、华夏基金、光大证券、中国银河证券等4家机构以及1位个人投资者李怡名也获配了相应股份,锁定期均为6个月。

(国金证券定增投资者获配情况)

定增完成后,国金证券的控制权并未发生变化。本次发行完成后,陈金霞通过长沙涌金及其一致行动人涌金控股合计控制公司21.38%的股份,仍为公司实际控制人。成都产控和交子金控累计持有公司5.62亿股份,持股比例为15.08%,跻身国金证券第二大股东。

拟加码资本中介及证券投资等业务

根据国金证券此前披露,此次定增募集资金投向包括资本中介业务投入(不超过20亿元)、证券投资业务投入(不超过15亿元)、向全资子公司增资(不超过5亿元)、信息技术及风控合规投入(不超过5亿元)、补充营运资金及偿还债务(不超过15亿元)。

券商中国记者注意到,近年来券商频频通过配股、增发等方式“补血”。自2020年以来,就有14家券商定增落地,但募资额缩水现象也屡见不鲜。同行业来看,国金证券此次97%的资金募足率在近年定增的券商中居于前列。

成都产业资本等机构的相关负责人向券商中国记者表示,国金证券作为四川本土券商,三十多年来一直保持稳健经营的态势,已经形成了有效的管理机制、健全的管理结构、优秀的管理层并拥有众多经验丰富、技能突出的优秀人才,在行业内具有良好的口碑与声誉。国金证券是成都市重要的地方法人金融机构,对成都市打造西部金融总部商务区、金融产业集聚区的意义重大。成都产业资本等之所以全力支持国金证券此次定增,正是看重国金证券良好的增长潜力与广阔的发展前景。本次定增的参与方将作为国金证券的优质战略投资者,充分利用自身深厚的产业基础和丰富的项目资源,通过业务协同,进一步增强国金证券的资源禀赋,为国金证券在各区域及行业的业务拓展提供有力支撑,支持国金证券进一步做大做强。

关于国金证券未来的发展,据国金证券相关负责人介绍,对国金证券而言,1990年成都证券的设立是公司的第一次创业的起点,2005年涌金入主国金证券是第二次创业的起点。这两次创业各经历了十五年,使公司从一家区域性、单一业务型的券商快速成长为目前资质齐全、业务齐备、全国布局,在特定区域和特定行业具有较强市场地位和影响力的一家券商。

他还表示,2021年以来,经过广泛调研和深入论证,公司上下一致厘清了“做大做强”的战略方向,决定开启公司的第三次创业,并确立了到2031年底前,营业收入进入行业前15名的战略目标,并明确“以投行为牵引,以研究为驱动”的战略原则。而本次募资的顺利完成,将为公司第三次创业的开启奠定坚实的基础。

一季度投行、经纪、资管业务同比增长

4月28日晚间,国金证券披露了2021年年报及2022年一季报。

国金证券2021年年报显示,公司在2021年实现营业收入71.27亿元,同比增长17.55%,归母净利润为23.17亿元,同比增长24.41%。

分业务来看,包括自营投资、财富管理、机构服务等业务均实现两位数增长。投行业务作为公司一直以来的强项也保持强劲,2021年国金证券完成股权融资项目合计36家,其中IPO19家,市场排名第10名;再融资17家,市场排名第11名。

2022年一季度,公司分别实现营业收入和归母净利润9.12亿元和1.24亿元,较去年同期分别下滑39.72%和73.89%。业绩大幅下滑的原因主要受自营业务亏损的影响,自营业务在一季度亏损了2.63亿元,而2021年同期为盈利3.66亿元(按照“自营业务收入=投资收益+公允价值变动损益-对联营企业和合营企业的投资收益”计算)。

其他业务方面,国金证券投行、资管、信用业务收入在一季度小幅增长,其中投行业务一季度净收入为3.49亿元,同比增长0.33%;而经纪业务手续费净收入则在行业整体下滑的情况下同样出现下滑,一季度经纪业务收入4亿元,同比下降11.40%。

本文标签:

很赞哦! (0)

下一篇:返回列表