您现在的位置是:首页 > 资讯资讯

这类投资要火!收益占比重回“三分天下”?

linx 2024-11-11 14:14:10 资讯 已有人查阅

导读随着去年股债双杀、新股上市频频破发,以债为底、获取打新收益的打新策略基金遭遇资金退潮,今年公募权益类基金打新参与率也下滑10个百分点,出现了明显降温。 不过多位公募业内人士表示,随着全面注册制制度红利释放、权益市场回暖的双重利好出现,今年打...

随着去年“股债双杀”、新股上市频频破发,以债为底、获取打新收益的打新策略基金遭遇资金退潮,今年公募权益类基金打新参与率也下滑10个百分点,出现了明显降温。

不过多位公募业内人士表示,随着全面注册制制度红利释放、权益市场回暖的“双重利好”出现,今年打新市场环境正在积极向好,打新获利水平显著提升,参与打新的基金在今年也斩获了不俗收益。部分投研人员认为,打新策略的收益占比有望达到与权益、固收配置部分“三分天下”的水平。同时,在全面注册制的利好提振下,公募基金也在优化深入研究和定价能力,有效提升打新胜率等,预计打新收益率将稳步回升。

打新参与度下滑10个百分点

公募打新热情降温

随着近年来打新收益不断下台阶,新股上市赚钱效应削弱,叠加去年市场“股债双杀”行情,公募基金的打新热情有所降温。

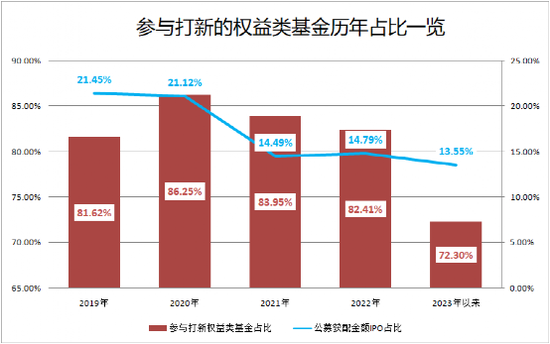

Wind数据显示,截至2023年3月3日,全市场共有4605只权益类基金(不同份额合并计算)参与打新,在该类基金中数量占比72.3%,比2022年度下降了10.11个百分点。而从2019年科创板打新热至今,2019年-2022年,权益类基金参与打新的数量占比分别为82%、86%、84%、82%,呈现逐渐震荡下台阶的趋势。

从获配金额角度,公募基金2020年获配金额一度达到1012亿元,在当年IPO总金额占比21%,随后的2021年-2022年,获配金额分别为786亿元、867亿元,占比分别为14.49%,14.79%。今年以来公募获配金额也达到52.25亿元,占比下行至13.55%。

近日,一位公募基金经理也告诉记者,公司旗下部分打新策略基金去年业绩不佳,叠加注册制带来的打新策略难做,部分机构资金退出了打新策略基金,导致部分该类基金清盘或转型。

谈及近年来公募参与打新热情降温的现象,西部利得基金多元资产投资部投资总监周平表示,2022年较为极端的权益市场行情叠加年末债市大幅调整,同时权益市场快速大幅下行影响IPO首日涨幅表现,甚至出现较大比例破发,导致该策略组成的三类资产表现均不佳,这是导致该类产品数量下滑的主因。

方正富邦基金也表示,由于A股环境和新股申购市场变化,叠加去年新股破发增多,新股收益率整体出现下降态势,新股申购对基金收益率的贡献度也出现不同程度的下行。

基煜基金也认为,打新收益下滑是导致参与打新的公募基金数量下滑的主要原因。自2021年底的询价新规修订后,买卖双方博弈更加充分,报价入围率下滑,新股上市后平均收益率下滑,新股频频破发,这些共同导致了询价新规修订后打新收益的下滑,进而导致了参与打新的公募基金数量的下降。

新股市场面临“双重利好”

今年打新市场环境正在回暖

虽然去年新股破发多发、赚钱效应不佳,不过今年开年以来,在年股市回暖行情中,今年已上市的39只新股中无一破发,上市首日平均涨幅50.39%。

其中,科创板、创业板新股涨幅居前,涨幅最高的英方软件上市首日涨幅176.77%,裕太微、湖南裕能、阿莱德等多只新股涨幅翻倍,展现了不错的赚钱效应。

与此同时,在公募打新的低潮,仍有多只参与打新的基金,在今年斩获了不俗业绩。

Wind数据显示,截至3月3日,管理规模在1.2亿元-2亿元的最优规模基金中,金鹰红利价值今年已经大赚22.84%,泰达宏利复兴伟业、广发电子信息传媒产业精选、前海联合润丰等多只基金收益率超过15%,这类基金参与新股数量5只-20只不等,都不同程度提升了投资收益。

方正富邦基金对此表示,年初至今,权益市场表现相对较好,这为新股申购市场提供了一个较好的收益环境。另外,全面注册制已经实施,对于新股申购参与者来说,新股标的预期增多,上市规模可能扩张,今年新股申购收益有望增厚,但整体会趋于合理区间。

周平也表示,今年新股市场面临“双重利好”加持,首先全面注册制加速落地实施带来主板注册制的制度红利释放效应,新股发行数量或将维持充裕甚至创出新高;其次权益市场回暖导致新股市场情绪回升,新股首日涨幅扩可能较大。因此,机构参与网下新股申购的获利水平有望显著回升。

基煜基金也认为,2022年大量新股破发严重影响了投资者参与打新市场的积极性,打新账户总数下降的同时,打新中签率会有所提升,预计2023年打新市场可能会有所回暖。另外,随着市场情绪回暖,新股上市后的收益率、破发率均有所好转,这些因素都让市场主体对打新市场相比去年更有信心。

全面注册制利好提振

公募打新收益有望稳步回升

随着全面注册制的落地,打新策略是否继续有效,公募打新策略如何调整和优化,也受到市场关注。

在周平看来,全面注册制的利好提振下,公募基金打新收益或将稳步回升。

“预计今年新股收益在产品超额收益中的贡献或将有所提升。”周平称,在主板注册制制度红利和权益市场回暖的双重利好加持下,新股收益有望呈现量价齐升的态势,并将在该策略的收益结构中重新扮演重要角色,其收益占比有望达到与权益、固收配置部分“三分天下”的水平。

谈及全面注册制对打新策略的影响,周平补充道,他所在机构将继续秉承“有效入围、立体打新”的原则,对新股基本面加以深入研究,对发行价过高的品种保持专业谨慎,对定价估值合理、行业前景良好、公司质地优秀的个股重点予以关注,并对主板和双创的大市值股票予以重点关注,有效提升打新胜率。

周平也特别提醒投资者,双创引入了大市值股票获配市值70%锁定6个月机制,对投资人的专业定价能力提出了更高的要求。

“随着全面注册制的全面实施,多层次市场板块构架更加清晰、特色更加鲜明,新股申购市场也会越来越趋于理性,这也更考验参与者的研究和定价能力。另外,也需要深入新股的研究来进一步提高定价准确性,同时对相应的风控进行优化。”方正富邦基金相关人士也称。

方正富邦基金表示,随着注册制全面展开以及未来退市机制的完善,上市公司优胜劣汰的加快,长期A股市场质量将进一步提升,市场良序化发展,新股申购市场收益逐步趋向合理区间。随着市场发展越来越成熟,未来可能会出现更多的衍生工具可以进行策略收益的增厚和风险的管理。

不过,也有机构人士认为,主板注册制并不会对公募基金打新收益产生实质性影响。

在基煜基金看来,主板注册制网下机构投资者获配比例10%左右,远低于双创板块70%以上的获配比例;网下投资者门槛不变,参与主板打新的投资者数量会多于参与双创板块;询价规则由23倍市盈率发行改为市场化询价,按当前询价规则,发行价或将显著抬升侵蚀打新收益。

“综合来看,即使主板新股数量有所提升,但是公募获配比例太低,新股收益有所下降,主板注册制不会对公募基金打新贡献有实质影响。”基煜基金相关人士称。

本文标签:

很赞哦! ()

上一篇:“算力问题仍是掣肘!”人工智能博士郜哲:选这些赛道布局更明智

下一篇:返回列表