您现在的位置是:首页 > 资讯资讯

腾亚精工信披数据存疑,经销商与供应商未成立即合作

linx 2024-09-09 18:00:08 资讯 已有14人查阅

导读深交所公告,南京腾亚精工科技股份有限公司(下称“腾亚精工”)创业板IPO申请将于12月10日上会。公司拟募资3.75亿元,主要用于气动工具厂区建设等项目。 财经注意到,在实控人乐清勇控制的多家企业中,均使用“腾亚”商号,而个别还存在涉及商业...

深交所公告,南京腾亚精工科技股份有限公司(下称“腾亚精工”)创业板IPO申请将于12月10日上会。公司拟募资3.75亿元,主要用于气动工具厂区建设等项目。

财经注意到,在实控人乐清勇控制的多家企业中,均使用“腾亚”商号,而个别还存在涉及商业贿赂的不正当竞争。值得注意的是,公司正涉及一项专利纠纷,该专利产生的收入占总收入约两成,如构成侵权,或将给公司的收入和业绩带来不利影响。

员工持股平台有非员工持股对赌协议存蹊跷,关联方曾卷入“受贿案”

招股书显示,腾亚精工前身为南京金天翔工贸有限公司,设立于2000年7月,注册资本50万元,由南京天一日用品汇入,不过,南京天一日用品系代崔世平、乐清勇、黄荣庆出资。其中,崔世平以货币出资20.00万、乐清勇以货币出资15.00万、黄荣庆以货币出资15.00万。

同时,招股书称,上述资金均系其个人所有,天一日用品仅代为其出资汇入。然而,崔世平、黄荣庆出资资金来源是于对乐清勇的借款,乐清勇的出资资金则来源于对天一日用品的借款。令人不解的是,如上述资金均系个人所有,且崔世平、黄荣庆资金来源对乐清勇借款,为何均需通过天一日用品转入?

据了解,乐清勇、崔世平、黄荣庆三人系同学关系,三人计划共同设立金天翔进行创业,但在经营十年后,2011年8月,崔世平、黄荣庆均退出公司,将所有股权全部装让给乐清勇,而由于上述出资款为借款,所以未支付转让款。双方退出的原因是由于经营不及预期。

可事实上,就在崔世平、黄荣庆退出的当月,乐清勇个人便实施增资500万,次月,再次增资450万,此部分乐清勇再次出资250万元,并引进新股东李明忠出资200万。

令人疑惑的是,崔世平、黄荣庆对乐清勇的借款为何10年未还?而其投资公司十年无任何溢价平价转出?既然经营不及预期,为何乐清勇在崔世平、黄荣庆刚退出便大幅增资扩大经营规模?

此后,腾亚精工又经过了数轮增资扩股。2017年6月,公司拟进行股权激励,引进了南京运航、南京运冀两个员工持股平台持股,然而,南京运航的有限合伙人乐清伟为实际控制人乐清勇的弟弟,南京运冀的普通合伙人张晓建在公司控股股东腾亚实业任项目发展部项目经理,此两人均非发行人员工。

就在公司申报上市前夕,2020年6月,公司又引入外部投资机构新股东,分别为建邺巨石、紫金巨石、苏州合韬及南京翱翰,均以每股12.50元入股,建邺巨石持有有240.00万股,持股比例为4.42%;紫金巨石持有160.00万股,占比2.95%;建邺巨石、紫金巨石的基金管理人均为南京巨石创业投资有限公司,建邺巨石与紫金巨石合计持有400.00万股,占比7.37%。

引进他们的同时,公司实际控制人乐清勇、控股股东腾亚实业等还与上述机构签订了有关业绩承诺及上市安排的对赌协议。

协议规定,腾亚精工2020年的净利润不低于6,000万,2021年度净利润不低于7,200万(扣非归母口径剔除股份支付影响),公司在2021年6月前申报IPO且受理,2022年12月IPO上市。

招股书显示,公司2020年的扣非归母净利润为5,376.45万元,预计2021年扣非归母净利润5,500-5,650万元,均不足6,000万元,从业绩来看显然不达标。但招股书称,在2020年11月,双方无条件解除了对赌协议。

招股书披露,除腾亚实业、南京倚峰、南京运航外,控股股东腾亚实业控制的其他企业7家,实际控制人乐清勇控制的其他企业2家。另外,实控人的近亲属也控制了多家企业。

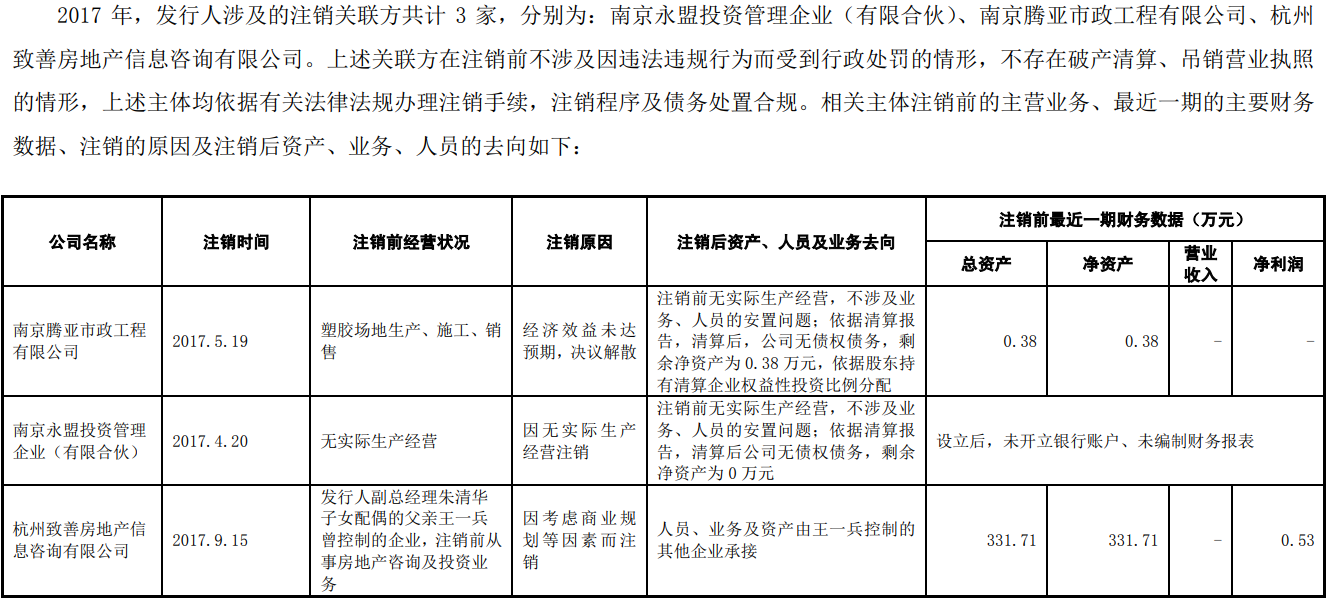

2017年,公司涉及的注销关联方为南京永盟投资管理企业(有限合伙)、南京腾亚市政工程有限公司、杭州致善房地产信息咨询有限公司,注销前不存在违规而受罚等情形。

图源招股书

不过,财经参考发现,南京腾亚市政工程有限公司(简称“腾亚市政”)却曾卷入一起地方官员的受贿案中。

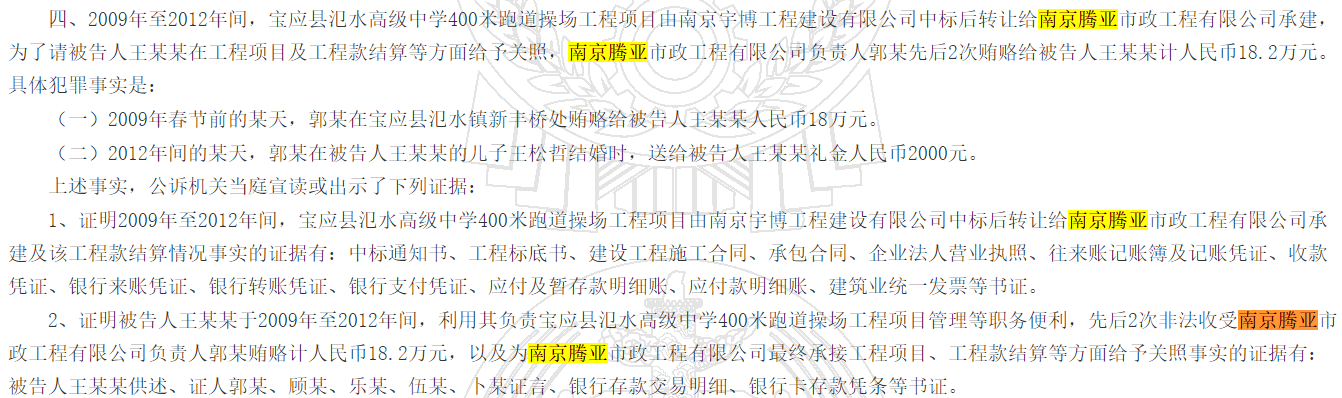

据江苏省宝应县人民法院作出的案号为(2014)宝刑初字第0363号的《王步勇受贿罪一审刑事判决书》显示,2009年至2012年间,宝应县氾水高级中学400米跑道操场工程项目由南京宇博工程建设有限公司中标后转让给南京腾亚市政工程有限公司承建,为了请被告人王某在工程项目及工程款结算等方面给予关照,南京腾亚市政工程有限公司负责人郭某先后2次贿赂给被告人王某计人民币18.2万元。

图源裁判文书网

工商资料显示,腾亚市政的股东为两名,分别为南京腾亚奥克体育设施工程有限公司(简称,腾亚奥克,持股占比99.8004%)、邹同光(持股占比0.1996%)。

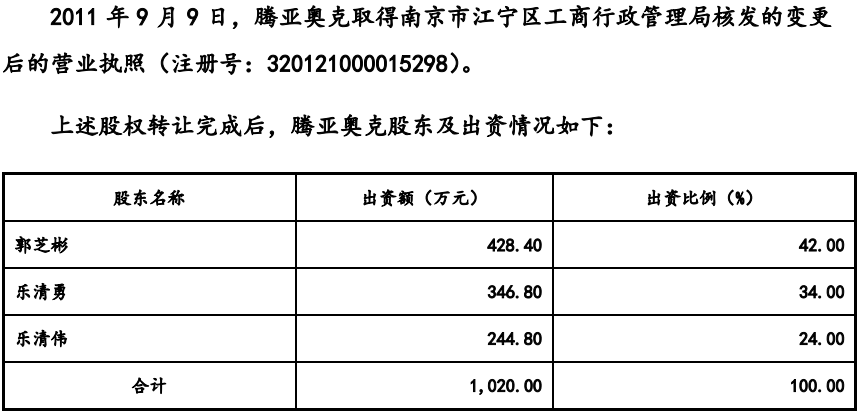

而腾亚奥克体育曾为公司实控人乐清勇控制的企业,该企业设立于1993年1月,2003年2月,第一增资时,乐清勇以出资250万元,占比83.33%,此后在历次的增资中股权不断稀释,但在2011年9月前,均为第一股东。2011年9月,在公司的股权转让中,郭芝彬受让了乐清勇、黄荣庆、许朝阳股权成为最大股东。2017年,腾亚奥克通过减资的方式让乐清勇、郭芝彬退出股权,仅保留乐清伟股权,使其成为其100%控股公司。

图源招股书

腾亚市政注销、腾亚奥克减资是否与上述涉嫌行贿案件有关?腾亚市政卷入的受贿案时,腾亚市政的最大股东为公司实控人乐清勇,郭芝彬是否是受人指使?其现在是否在公司或控股股东腾亚实业中任职?财经参考就上述问题致电公司,却未收到任何回复。

营收数据财务勾稽关系异常,原材料采耗存不匹配

招股书披露,2018年-2020年,公司营业收入分别为27,758.59万元、31,890.38万元和36,722.72万元,呈现逐年增长,但这营收数据或不真实。

依据一般财务勾稽原理,与这个规模含税收入相匹配的必然有相同规模的现金流量流入和新增相同规模的应收账款等经营性债权体现。

以2020年为例,公司不含税营业收入为36,722.72万元,其中境外销售收入为、22,449.25万元,根据该年度境内销售产品适用的13%、境外产品销售0增值税税率核算,公司该年度的含税收入约为38,578.27万元。

财务数据显示,2020年,公司“销售商品、提供劳务收到的现金”为37,964.93万元,同时,2020年末的预收款项(合同负债)为1,195.14万元,较2019年末的413.45 万元增加了781.69万元,综合预收款项影响,则与2020年营业收入相关的现金流量流入金额为37,183.24万元。

与含税收入勾稽,则有1,395.03万元的含税收入因未收到现金流入从而形成了新增债权。

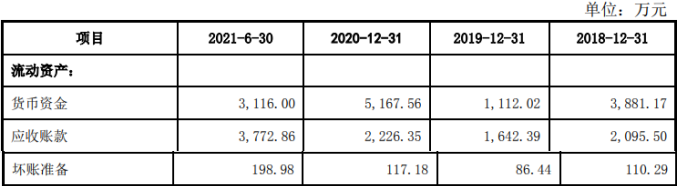

公司资产表显示,2020年的应收票据为0元、应收账款为2,226.35万元,应收款项融资为0元,坏账准备为117.18万元,合计金额为2,343.53万元,较2019年相同科目增加的金额为614.7万元;较上述勾稽得出数据少了780.33万元。

图源招股书

这一结果说明,2020年,公司约780万元的含税营业收入成了“无源之水”,既未收到现金又未形成新的债权,涉嫌虚增,同样,2019年也存在上述类似情形,数百万含税收入来历不明。

财经参考深入分析公司原材料数据间的勾稽关系,发现采购、耗用与库存并不匹配。

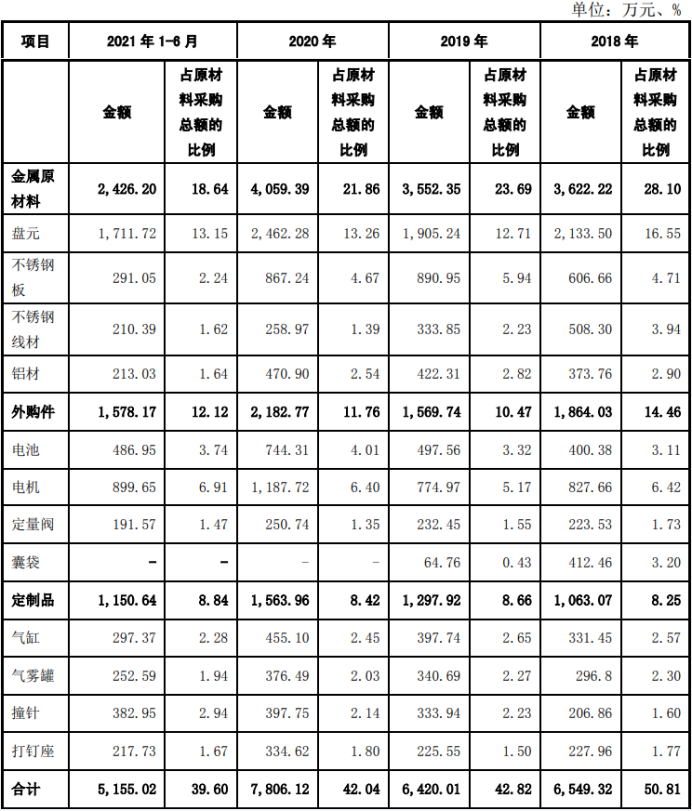

报告期内,公司对外采购主要原材料分为金属原材料、外购件及定制品。金 属原材料主要包括钢材、铝材等;外购件主要包括锂电池、电机、定量阀、囊袋 等;定制品主要包括气缸、气雾罐、撞针、打钉座等。

报告期内,公司主要原材料采购金额分别为6,549.32万元、6,420.01万元、7,806.12万元和5,155.02万元;其占原材料采购总额的比例分别为50.81%、42.82%、42.04%和39.60%,根据主要原材料采购金额及占比,可推算出:报告期内公司原材料采购总额分别为12,889.82万元、14,993.02万元、18,568.32万元和13,017.73万元。

图源招股书

以2020年,数据显示,该年度采购原材料采购总额为18,568.32万元。

一般而言,材料等采购经过生产经营之后,完成产品销售确认的部分会被结转于营业成本,刨去研发所需外,会留在存货当中。

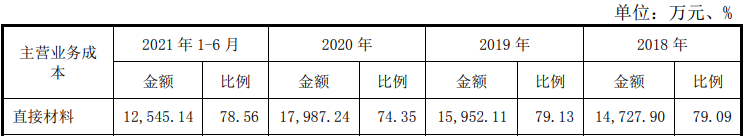

2020年,公司主营业务中直接材料成本为17,987.24万元,占主营业务成本的比例为74.35%,同时,该年度研发中耗材金额为353.83万元。

图源招股书

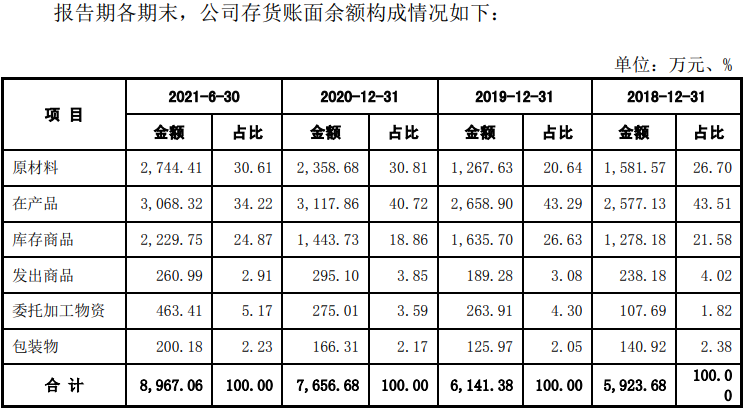

采购与耗用之差(含研发)即为每年原材料新增之额。由上述采购和耗用的数据可知,2020年,公司原材料新增金额为227.25万元。

而招股书显示,2020年,原材料金额为2,358.68万元,较上年新增额为1,091.05万元。同时,在产品、库存商品、发出商品均含有一定的原材料成本,该年度,上述几项项目合计金额为4,856.69万元,较上年相同项目增加了372.81万元,按直接材料占主营业务成本的比例74.35%进行测算,则2020年新增的372.81万元存货金额之中包含了277.18万元的材料成本。

图源招股书

综合原材料和其他存货中所含材料成本,可知,2020年,新增原材料总额为1,368.23万元,较上述根据采购与耗用勾稽出新增库存的227.25万元,多出了1,140.98万元,那么,这多出的原材料新增额来自于哪里?

是公司为了增厚利润虚减了原材料采购成本,还是为了配合营收虚增了耗用成本,为何该年度较实际披露的原材料数据少了1,100多万?同时,2019年也存在类似情形,原材料的采耗存对不上账。

专利纠纷缠身,曾申请高新资质未通过

招股书显示,2020年9月3日,ITW公司以Airco公司在澳大利亚销售的、公司所生产的罐内计量瓦斯气罐侵犯其在澳大利亚注册专利(对应专利号为 AU2005232970号、AU2007269876号)为由向澳大利亚联邦法院提起诉讼,法院受理了ITW委托的律师事务所DCC所提交的诉讼材料并予以立案(案件编号:VID593/2020), 截至招股说明书签署日,该诉讼处于庭前审理阶段,尚未正式开庭。

根据公司向Airco公司出具的承诺保函:若因公司销售的罐内计量瓦斯气罐发生专利纠纷,且Airco被列为被告起诉时,将由公司代为支付律师代理诉讼费及后续可能发生的侵权赔偿。

除了国外专利纠纷外,2021年7月13日,发行人收到国家知识产权局寄发的《无效宣告请求受理通知书》,国家知识产权局已受理无效宣告请求人苏州宝途精工科技有限公司对腾亚精工名下的专利号为ZL201010513175.4、名称为“燃烧动力紧固件驱动工具空气过滤装置”的发明专利重新提出的无效宣告请求。截至招股说明书签署日,国家知识产权局尚未就前述专利权的无效宣告请求作出任何决定。

报告期内,发行人上述专利应用于燃气射钉枪产品。2018年、2019年、 2020 年,公司燃气射钉枪销售收入分别为5,764.76万元、8,402.15万元、 10,693.07 万元,占各期营业收入比例分别为 20.77%、26.35%、29.12%。如上述专利被判无效,将给公司业绩带来较大不利影响。

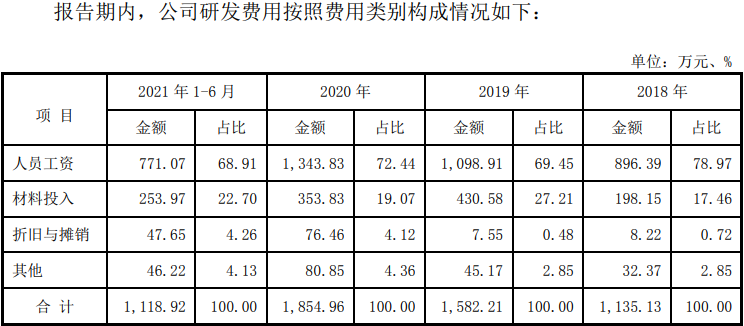

腾亚精工的研发数据显示,报告期内,公司的研发费用分别为1,135.13 万元、1,582.21万元、1,854.96万元、1,118.92万元,占营业收入比例分别为4.09%、4.96%、5.05%、4.94%。但在研发费用的投入中,约七成被用于人员工资的发放,公司用于研发的材料费用较小,且2020年较2019年还出现下降。而公司的研发人员却明显高于销售及管理人员。

图源招股书

财经参考注意到,2019年,公司的各项指标均符合高新资质的要求,但在该年度的高新资质申请中却未通过。

合作时间“穿越时空”供应商存在失信行为,境外业务占比大受汇率波动盈利水平下滑

近年来,公司收入持续攀升,除了外销收入稳步增长,公司的内销收入中经销商销售收入金额及占比增长明显。2018-2020年,公司经销收入分别为6,615.97万元、9,986.82万元和12,564.33万元,占整个收入的比例分别为24.11%、31.69%和34.65%。

但在公司与经销商的合作中,竟出现合作起始时间早于经销商设立的“穿越事件”。公司称与级经销上海恒矜达五金建材有限公司合作开始年份为2016年,但工商资料显示该企业设立于2017年。

图源招股书

同时,公司经销商中存在不少个体和个体工商户。2018-2020年,上述非法人实体的经销商分别为269家、244家和32家,形成的收入为995.07万元、601.80万元和161.71万元。

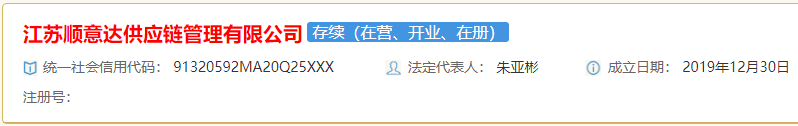

除了与下游经销商合作出现穿越,腾亚精工与上游供应商的合作也存在同样的现象。招股书显示,江苏顺意达供应链管理有限公司(简称“顺意达”)一直为公司的前五供应商,2018-2021年,公司对其采购额分别为378.96万元、579.89万元、620.58万元和489.97万元。蹊跷的是,该企业设立于2019年12月30日,那么,2018年、2019年是如何对其采购的呢?

图源国家企业信用信息公示系统

此外,2018年、2019年,上海绩钢实业有限公司为腾亚精工的第一大供应商。但是2020年,上海立朝实业有限公司成为腾亚精工第一大供应商,上海绩钢实业有限公司甚至没有进入前五名单。

工商资料显示,上海绩钢实业有限公司成立于2016年6月17日,法定代表人为李向雨,注册资本为500万元人民币,企业地址位于上海市金山区金山卫镇学府路589号4幢043室。目前企业经营状态为开业。

那么,一家刚成立一年多的公司,且在没有员工缴纳社保的情况下,到底是如何成为腾亚精工的第一大供应商?值得注意的是,2020年4月,绩钢实业还被岱山县人民法院列入限制消费令、失信成为被执行人行列(俗称“老赖”)。

财经参考注意到,腾亚精工外销收入占比较高。报告期内,公司主营业务收入境外销售收入分别为19,417.71万元、20,052.71万元、22,449.25万元、13,478.23万元,占比分别为70.77%、63.64%、61.90%、60.01%。

较高的境外销售业务,除了受贸易摩擦外,受汇率影响也较大。2021年1-6 月,美元兑人民币平均汇率为1美元兑6.4718元人民币,2020年1-6月美元兑人民币平均汇率为1美元兑7.0319元人民币,美元兑人民币平均汇率下降 8.65%。

公司外销收入主要为美元结算,美元兑换人民币汇率下降使得公司毛利率同比有所下降。2021年1-6月,公司的毛利率为28.90%,较2020年的33.29%下滑了4个多点。

根据2021年1-9月的经营数据显示,公司的营业收入为34,235.98万元、同比增长28.00%,但同期营业利润为4,935.93万元,同比下降4.89%;利润总额为4,722.06万元,同比下滑7.43%;净利润为4,110.30万元,同比微增0.69%, 当期公司经营活动产生的现金流量净额1,836.86万元,同比减少了1,650.06万元,同比减幅达47.32%,与同期净利差异明显。

招股书称,2021年1-9月,原材料价格和美元汇率波动较大时,产品售价会参考调整,但产品价格调整有一定滞后性,原材料价格上涨和美元兑人民币汇率下降仍对公司经营业绩产生了不利影响,使得公司净利润增长幅度低于营业收入增幅。

本文标签:

很赞哦! (0)

上一篇:恒茂高科的难言之“隐”

相关文章

栏目推荐

信必乐新药、耐立克新增适应症纳入2024年版国家医保药品目录

信达生物宣布:信必乐新药和耐立克新增适应症成功纳入新版《国家基本医疗保险、工伤保

金赛药业产品金赛欣黄体酮注射液(II)纳入2024年版国家医保目录。

金赛药业产品金赛欣黄体酮注射液(II)纳入2024年版国家医保目录。这一成果标志着,金赛欣响

百时美施贵宝旗下颂狄多纳入国家医保目录

百时美施贵宝旗下全球首款口服酪氨酸激酶2(TYK2)变构抑制剂颂狄多已正式纳入《国家基本

迪哲医药两款源头创新药纳入医保迪哲医药旗下舒沃替尼片和戈利昔替尼胶囊被纳入新版国家医保目录

今年前三季度,两款产品为迪哲医药贡献3.38亿人民币营收,同比增长744%,这一数字完全依赖于